9.3

8.064 reviews

Nederlands

NL

Het ging deze week eigenlijk maar over één ding: de renteverlaging van de Fed. In deze weekselectie kijken we verder dan de verklaring die de Fed gaf voor de renteverlaging. Veel critici noemen namelijk een andere reden. We lezen daarnaast dat Trump zegt dat de Fed een politiek spelletje speelt zo vlak voor de verkiezingen. Opmerkelijk is dat de Rabobank hem gelijk lijkt te geven. Ook kijken we naar wat deze renteverlaging kan betekenen voor goud en inflatie. Tot slot zien we wat andere belangrijke centrale banken deze week hebben besloten.

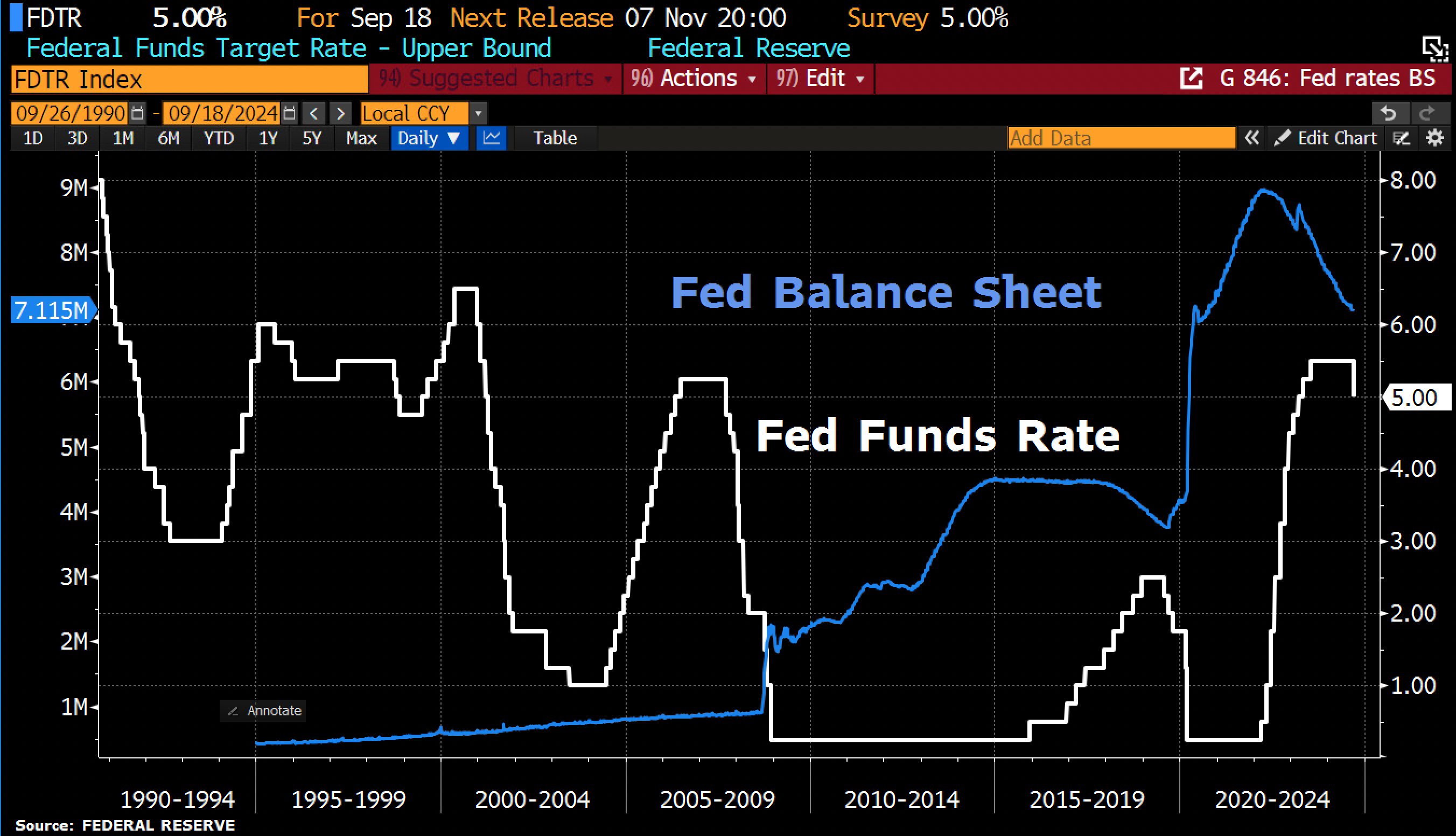

Afgelopen woensdag verlaagde de Fed de rente met een half procentpunt. Dit was de eerste renteverlaging sinds de Covid-pandemie. Een dergelijke grote verlaging vindt normaal alleen in tijden van crisis plaats, zoals in 2008. Veel economen zaten ernaast maar de verwachting in de markt was al aan het verschuiven van een verlaging van 25 basispunten naar 50 basispunten.

In eerste instantie leek de markt er dan ook nauwelijks op te reageren, de S&P 500 sloot woensdag 0,3 procent lager. Echter op donderdag stegen aandelenbeurzen en de S&P 500 staat inmiddels op recordhoogte. Lagere rentetarieven worden beschouwd als positief voor de aandelenmarkten, omdat ze de economie stimuleren, de schuldenlast van bedrijven verminderen en investeringen in risicovollere activa aanmoedigen.

Fed Funds Rate & Balance Sheet (bron: Holger Zschaepitz)

De beslissing verlaagt de federal funds rate naar een bandbreedte tussen 4,75 en 5 procent. Deze rente bepaalt de kortlopende leenkosten voor banken, maar heeft dit ook invloed op verschillende consumentenproducten zoals hypotheken, autoleningen en creditcards. De Fed communiceerde met het bekende "dot plot" dat tegen het einde van het jaar nog eens 50 basispunten aan verlaging zal volgen. Verder zijn de verwachtingen nog eens een volledige procentpunt aan verlagingen tegen het einde van 2025 en een halve punt in 2026.

De Fed kon dit besluit nemen omdat ze “meer vertrouwen hebben gekregen dat de inflatie duurzaam richting 2 procent beweegt, en oordeelt dat de risico's om haar werkgelegenheids- en inflatiedoelstellingen te bereiken ongeveer in balans zijn”. De beslissing komt ondanks het feit dat de meeste economische indicatoren er vrij solide uitzien. Het Amerikaanse bbp groeide in het derde kwartaal met 3 procent. Het werkloosheidspercentage is wat gestegen maar blijft erg laag met 4,2 procent.

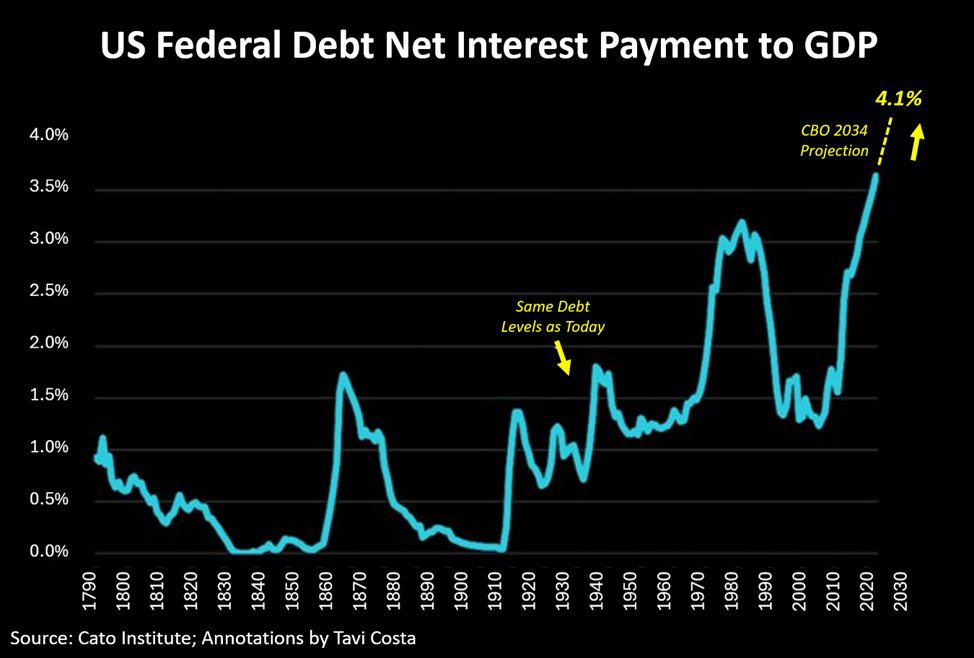

De Fed zegt de arbeidsmarkt solide te willen houden. In de podcast van deze week spraken we met aandelenanalist Nico Inberg over een mogelijke recessie in de Verenigde Staten omdat onder andere de gemiddelde consument het steeds moeilijker heeft. Zowel de consument als de overheid in de VS hebben zich diep in de schulden gestoken. Nico noemde de staatsschuld “de olifant in de kamer”. Het bedrag dat de Amerikaanse overheid nu aan rente uitgeeft is groter dan het defensiebudget.

Netto rentebetalingen federale overheidsschuld als percentage van de economie (bron: Tavi Costa)

De economie en de aandelenmarkt doen het relatief goed. Het is daarom niet gek dat veel critici suggereren dat de schuld ook een rol speelt in de beslissing om de rente te verlagen. Econoom Daniel Lacalle schrijft: “The Fed is bailing out the Treasury”. En in de bijgevoegde video zegt hij: “Ze verlagen in feite de rente om het voor de overheid makkelijker te maken om de schulden te verhogen”. Ook Tavi Costa van Crescat Capital denkt dat de meest plausibele verklaring voor de beleidsveranderingen bij de Fed de snel stijgende rentebetalingen zijn. Lawrence McDonald is harder: “...Ze MOETEN de kortlopende rentes omlaag krijgen, aangezien deze kolossale schuldenberg binnenkort afloopt”. Luke Gromen lijkt het hiermee eens te zijn.

Aflopende schulden VS (bron: Lawrence McDonald)

Donald Trump suggereert dat er vlak voor de verkiezingen mogelijk politiek wordt bedreven door de Fed: “Of de economie staat er heel slecht voor, of ze spelen politiek spelletjes—het is een van de twee”. Trump had eerder Jerome Powell, de voorzitter van de Fed, al gewaarschuwd niet de rente te verlagen voor de verkiezingen en zei in februari dat hij hem wil vervangen als hij herkozen wordt. Hij voorspelde toen dat Powell de rente zou verlagen voor de verkiezingen om de Democraten te helpen.

Opmerkelijk genoeg lijkt Trump gelijk te krijgen van de Rabobank. Dit werd door Zerohedge natuurlijk gretig overgenomen in een artikel met de titel “Rabobank Goes Apeshit On Powell's Orwellian Rate Cut”. Philip Marey, Fed-watcher van de Rabobank, concludeert: “Powell had een duidelijk motief om voor de verkiezingsdag een renteverlaging van 50 basispunten door te voeren, omdat Trump al heeft aangegeven dat hij hem niet opnieuw zou benoemen als voorzitter van de Fed. Sterker nog, Trump zou zelfs kunnen besluiten om hem vroegtijdig te verwijderen. Powell’s enige kans op een nieuwe termijn is door Kamala Harris en haar Democratische collega's in de Senaat tevreden te stellen. Bovendien stuurden drie Democratische senatoren – Elizabeth Warren, Sheldon Whitehouse en John Hickenlooper – op maandag een brief aan de Fed waarin zij aandrongen op een verlaging van 75 basispunten.”

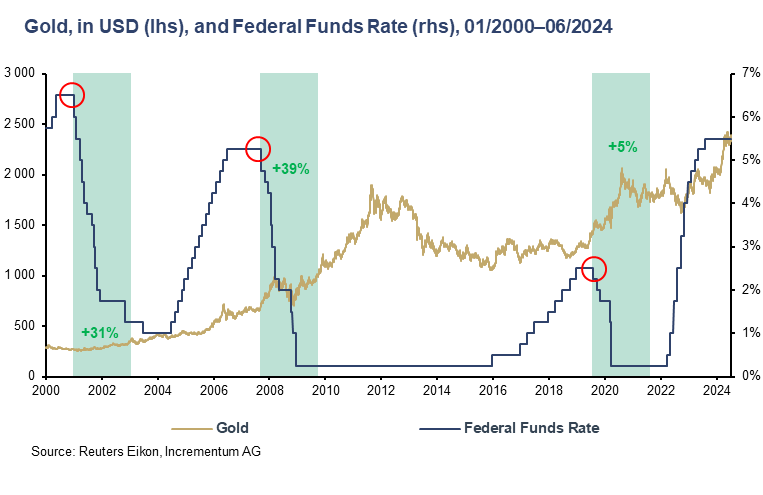

Ongeacht de reden achter de renteverlaging is het interessant om de gevolgen ervan te onderzoeken. Nico Inberg zei in onze podcast dat de beleidsverandering de inflatie mogelijk opnieuw zou kunnen aanwakkeren. Ook zegt hij dat de stijgende goudprijs een anticipatie op de aankomende inflatie kan zijn. Notoire goldbug Peter Schiff is natuurlijk een stuk stelliger en roept op om nu goud te kopen. Hij verwacht dat de inflatie nog veel erger zal worden. Eerder schreven we al dat inflatie de neiging heeft om zich in golfbewegingen te ontwikkelen die decennialang kunnen aanhouden. Het zal ook erg interessant worden om te zien wat er gaat gebeuren met de huizenprijzen nu die reeds op een hoogtepunt staan.

Ontwikkeling inflatiecijfer VS jaren 70 ten opzichte van nu (bron: Zerohedge)

Goud heeft een omgekeerde correlatie met de reële rente omdat het een veilige belegging is die geen rente oplevert. Als de rente lager wordt, zullen de opportuniteitskosten voor het bezit van goud ook kleiner worden, waardoor goud relatief aantrekkelijker wordt. Historisch gezien presteert goud beter tijdens perioden van renteverlagingen.

Prestatie goud tijdens perioden van renteverlagingen (bron: Ronnie Stoeferle)

Ook nu doet de goudprijs het weer goed. We staan wederom op nieuwe recordhoogtes, ruim boven de $2.600 per troy ounce. Jeroen Blokland schrijft dat er meer achter de huidige stijging zit dan alleen de renteverlaging van de Fed en dat de traditionele media er nog maar weinig aandacht voor heeft.

Vorige week verlaagde de ECB de rente al voor de tweede keer dit jaar. Deze week laat de Bank of England (BoE) weten dat ze de rente niet wijzigen en op 5 procent houden. Andrew Bailey, de gouverneur van de BoE, zei dat ze "voorzichtig te zijn om niet te snel of te veel te verlagen", aangezien de inflatie in het VK boven het doel blijft. Analisten verwachten dat de BoE in november wel de rente zal verlagen. Het Britse pond bereikte het hoogste niveau ten opzichte van de dollar in 2,5 jaar na deze beslissing van afgelopen donderdag.

De centrale bank van Zwitserland (SNB) gaat waarschijnlijk de renteverlaging van de Fed volgen. Eerder schreven we al dat de SNB de eerste westerse centrale bank was die de rente verlaagde. De inflatie in Zwitserland is laag en de waardevermeerdering van de frank ten opzichte van andere valuta’s drukt nu op de concurrentiekracht van Zwitserse bedrijven. "De vraag voor de SNB is nu niet meer of ze de rente met 25 basispunten moeten verlagen of deze moeten handhaven, maar of ze met 25 of 50 basispunten moeten verlagen," zei Sebastien Gyger, Chief Investment Officer van Banque Cantonale Vaudoise in Lausanne.

De Bank of Japan (BoJ) kwam vandaag met het bericht dat ze de rente niet wijzigen. In maart en juli verhoogde de BoJ de rente nog voor het eerst sinds 2007. Dit leidde uiteindelijk tot een crash op de aandelenmarkt. De BoJ-baas zei dat "de economie gematigd herstelt, hoewel er enkele tekenen van zwakte zijn", en voegde eraan toe dat de bank de rente blijft verhogen zolang de economie zich volgens de verwachtingen blijft ontwikkelen. "De ontwikkelingen in de buitenlandse economieën, met name de Amerikaanse economie, hebben echter de onzekerheid over de toekomst vergroot", zei hij volgens de Nikkei zakenkrant.

Foto Trump & Powell (bron: Trump Whitehouse Archive)

Kijk ook eens een keer op ons YouTube kanaal

Namens Holland Gold interviewt Paul Buitink verschillende economen en experts op macro-economisch gebied. Het doel van de podcast is om de kijker een beter beeld en houvast te bieden in een steeds sneller veranderend macro-economisch en monetair landschap. Klik hier om te abonneren.